¿Cómo usar el Mercado de Deuda de Hogares como un indicador económico?

Para nadie es un secreto que el término deuda hace parte de la vida cotidiana del consumidor promedio. Adquirir una deuda es tan común que es probable que tu banco haya tratado de convencerte para adquirir una al menos vez. Más allá de que lo hayan conseguido o no, es un echo que cualquier persona que contraiga un préstamo en el sistema bancario, está automáticamente convirtiéndose en parte del Mercado de la Deuda de los Hogares. Un mercado poco estudiado y mal utilizado por los inversionistas minoristas.

Componentes de la deuda

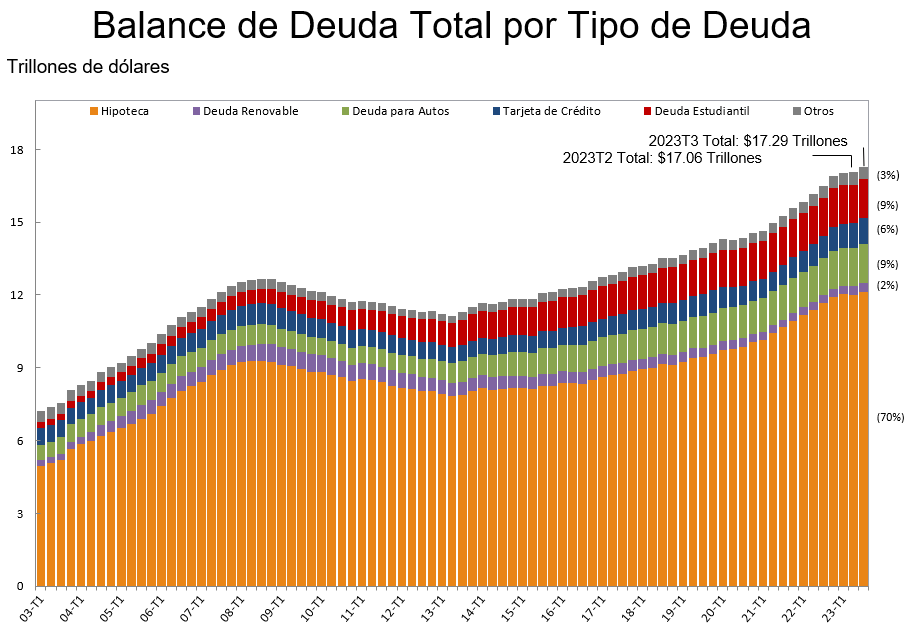

De lo anterior, es justo preguntarse ¿Cómo el mercado de la deuda de los hogares le puede ser de utilidad para a un inversionista? Para propósitos de este artículo, contestaremos esta pregunta utilizando datos de los Estados Unidos. Primero que todo, para definir el Mercado de Deuda de Hogares, tenemos lo siguiente:

El balance del Mercado de Deuda de los Estados Unidos, está compuesto en un 70% por Hipotecas. Así que por obvias razones, el sector de las hipotecas es por mucho el más importante y cualquier alteración en este sector sería un indicador directo sobre estado financiero de los hogares. Con esto en mente, podemos proseguir a analizar los niveles de morosidad en el sector de las hipotecas.

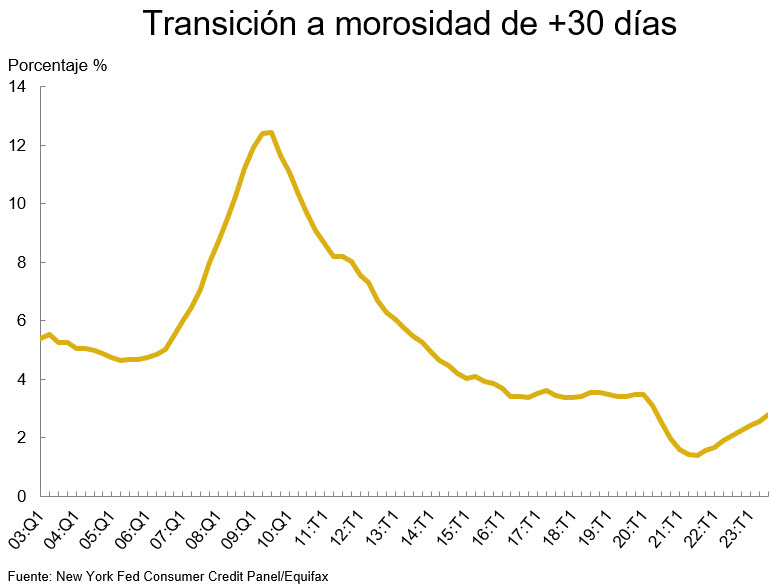

Niveles de Morosidad

Del gráfico anterior, podemos observar cómo el porcentaje de morosidad fue un indicador del mal estado financiero de los hogares durante el periodo 2007-2008. Además, al momento de redactar este artículo, podemos observar cómo los niveles de morosidad de +30 días en las hipotecas se encuentra a la alza desde aproximadamente el último trimestre del año 2021. Lo que indica que desde el 2021, hay cada vez hogares sin poder cumplir con sus obligaciones financieras.

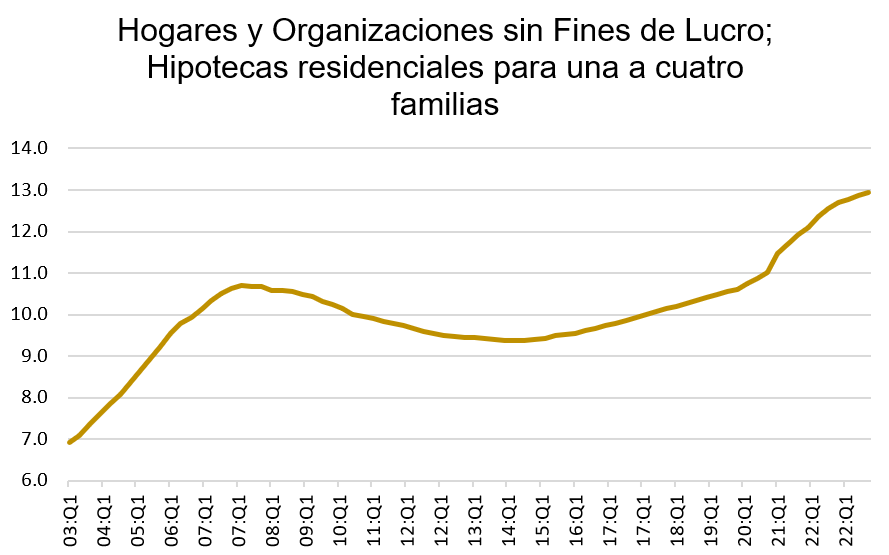

Niveles de Deuda

Ahora, no es suficiente con pensar sobre niveles de morosidad. Es importante considerar los niveles nominales de la deuda hipotecaria por la simple y llana razón de que, por ejemplo, en términos de impacto financiero no es lo mismo tener un nivel de morosidad del 10% de 10 Trillones que una morosidad del 1% de 100 Trillones. Con esto en mente, a continuación se encuentra una serie de datos que incluye las deudas contraídas por familias y organizaciones sin ánimos de lucro para construir residencias:

Fuente: Elaboración propia con ayuda de datos emitidos por FRED.

¿Qué podemos extraer de los valores nominales de la deuda? Claramente, el periodo de crisis financiera comprendido entre el 2007-2008 tuvo un evidente declive en los niveles nominales de deuda hipotecaria. Lo que se traduce a que había cada vez menos dinero prestado para hipotecas. ¿A qué se puede deber esto? Esta pregunta puede respondida con la Relación entre la Tasa de Desempleo y la Tasa de Interés que, a grandes rasgos, determinarían el rumbo de la estabilidad en el Mercado de Deuda de Hogares, más no al revés. Porque por ejemplo, bajo circunstancias normales, se esperaría que una persona primero se quede sin empleo para que después de cierto tiempo deje de poder pagar su deuda hipotecaria. Por lo tanto, los niveles de morosidad y valores nominales en las hipotecas sirven como un indicador de confirmación ante un escenario pesimista del mercado.

El contenido de la presente comunicación o mensaje no constituye una recomendación profesional para realizar inversiones en los términos del artículo 2.40.1.1.2 del Decreto 2555 de 2010 o las normas que lo modifiquen, sustituyan o complementen.